“No debemos tomarnos al pie de la letra las actuales previsiones de consenso. Aunque un escenario de crecimiento moderado o de recesión leve es ciertamente posible, hay varias razones para pensar que la situación podría ser diferente.“

Stefan Hofrichter

Responsable de Economía y Estrategia Global

Crecimiento más lento, ¿mejores rentabilidades?

El consenso sobre el crecimiento económico global (y, en particular, sobre el crecimiento de EE.UU.) sigue siendo bastante optimista. La mayoría de los analistas esperan un “aterrizaje suave” de la economía estadounidense, en el que la Fed logre ralentizar la economía sin desencadenar una recesión o, al menos, tan sólo una suave. La posibilidad de una recesión más profunda sólo se considera un riesgo externo1.

De hecho, sólo dos de cada cinco economistas estadounidenses prevén una recesión en los próximos trimestres2. Asimismo, organizaciones internacionales como el Fondo Monetario Internacional (FMI) o la Organización para la Cooperación y el Desarrollo Económico (OCDE) prevén una moderación del crecimiento mundial seguida de un repunte en 2024. De hecho, las previsiones de crecimiento de los bancos centrales coinciden. Además, la relativa resistencia de la actividad económica hasta ahora, especialmente en EE.UU., respalda esta perspectiva halagüeña.

Sin embargo, no debemos tomarnos al pie de la letra las actuales previsiones de consenso. Aunque un escenario de crecimiento moderado o de recesión leve es ciertamente posible, hay varias razones para pensar que la situación podría ser diferente.

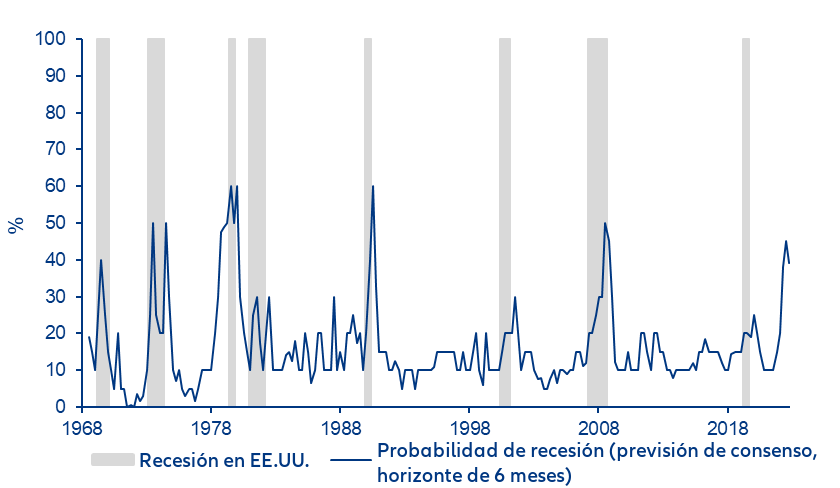

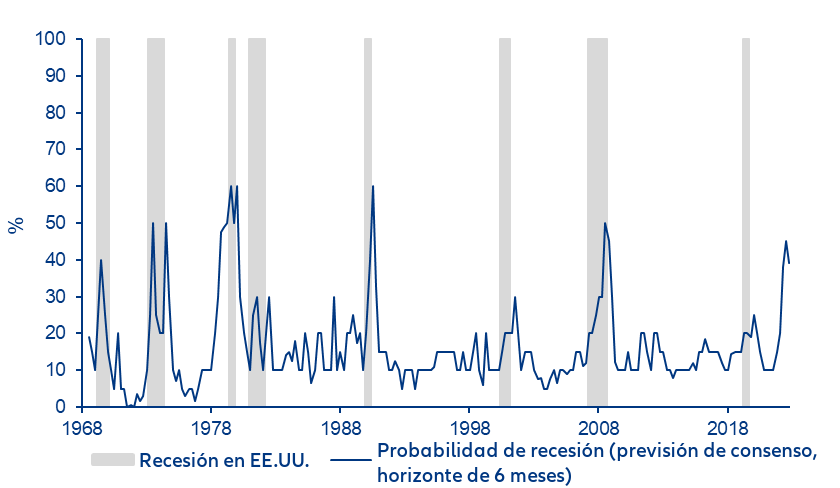

En primer lugar, los economistas tienen fama de no ser muy hábiles a la hora de anticipar recesiones (véase el Gráfico 1). Incluso en vísperas de la recesión más acusada de las últimas décadas, la crisis financiera mundial de 2008, la mayoría esperaba un aterrizaje suave.

En segundo lugar, varios indicadores adelantados siguen apuntado al posible inicio de una recesión en EE.UU. entre finales de 2023 y la primera mitad de 2024: esta es la señal que obtenemos de la curva de tipos invertida, la contracción de la oferta monetaria (debido al endurecimiento de los bancos centrales) y el hecho de que los tipos de los bancos centrales estén por encima de los estándares neutrales y, por tanto, se encuentran en territorio “restrictivo”.

Inflación: persistentemente alta

Al mismo tiempo, la inflación se mantiene en niveles muy elevados y por encima de los objetivos del 2% fijados por los principales bancos centrales, a pesar de haber disminuido considerablemente con respecto a los máximos de 2022.

No nos sorprende la solidez que presenta la inflación: la fuerte subida registrada entre 2021 y 2022 estuvo respaldada por las alteraciones provocadas por la pandemia, por la crisis en los precios de la energía y por la excesiva liquidez del mercado, tras la relajación generalizada de la política monetaria.

Además, existen otros tres factores coyunturales a largo plazo que están contribuyendo a un aumento estructural de la inflación. El primero es la desglobalización o, más concretamente, la tendencia a la reducción del peso del comercio internacional en el producto interior bruto (PIB) global, debido, entre otros factores, a una mayor regionalización de las cadenas de suministro. Los otros factores que hay que destacar son la descarbonización y un mercado laboral estructuralmente más sólido.

Por otro lado, sabemos por experiencias anteriores que no es fácil que, tras un periodo de alta inflación, ésta vuelta a niveles inferiores a corto plazo. Los principales motivos son los efectos secundarios, como las espirales de precios y salarios (en las que los salarios más altos llevan a precios más altos y así sucesivamente) o la subida de precios por parte de las empresas.

En este contexto, nos preguntamos si los mercados están en lo cierto al prever que los principales bancos centrales no volverán a subir los tipos y que los recortes serán llamativos a partir de mediados de 2024. En nuestro caso, esperamos unos tipos “más altos durante más tiempo” que los que prevé el consenso.

¿Es posible que la visión mayoritariarefleje la expectativa de que un mayor crecimiento de la productividad podría contribuir a reducir la inflación? Es cierto que estamos asistiendo a importantes cambios tecnológicos, siendo la inteligencia artificial (IA) generativa tan solo uno de los muchos ejemplos. Estos avances podrían aumentar la oferta agregada en la economía mundial y, por tanto, contribuir potencialmente a reducir la inflación. Sin embargo, el debate sigue abierto. Hasta ahora, las cifras de crecimiento de la productividad no muestran signos de un aumento estructural. No hay que olvidar que, si bien el crecimiento de la productividad puede verse apoyado por la innovación tecnológica, también puede verse frenado por factores como las “malas inversiones” y las consecuencias a largo plazo del estallido de las burbujas crediticias o las guerras, como demuestra la historia.

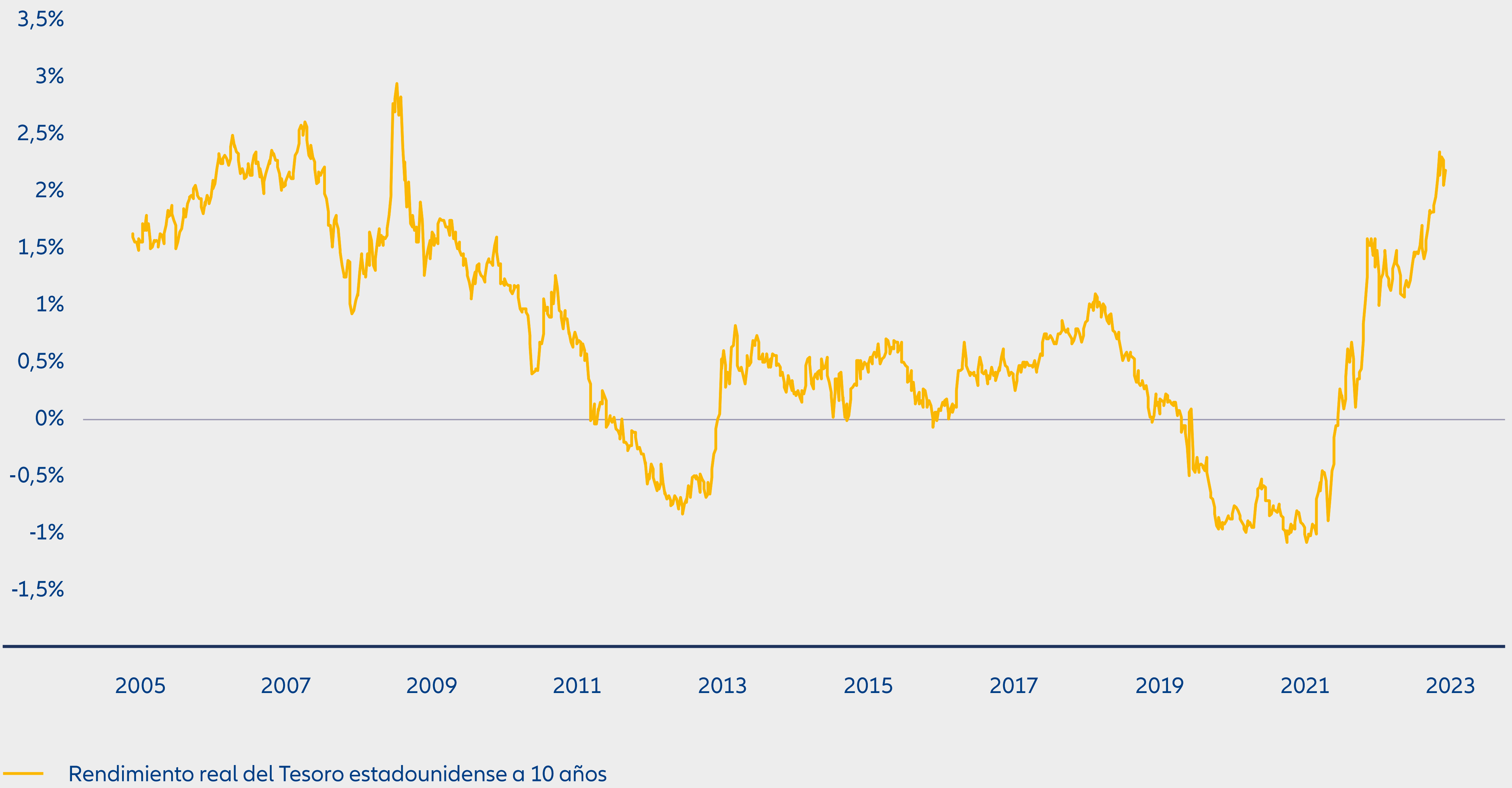

¿Cuándo alcanzarán los rendimientos de los bonos su nivel más elevado?

El hecho de que los rendimientos estén en sus niveles más altos desde hace más de una década y media, con la amenaza de una recesión económica, haría que los bonos soberanos de alta calidad se consideraran a priori atractivos. Sin embargo, creemos que sigue siendo difícil calcular el momento en el que los rendimientos de los bonos alcanzarán su punto máximo. En nuestra opinión, sería más adecuado que el mercado descontara la futura senda de los tipos de forma más conservadora y reflejase unos tipos “más altos durante más tiempo”.

Asimismo, los inversores deberían estar atentos al posible fin de la prolongada política del Banco de Japón de limitar los tipos de interés a largo plazo, una medida que podría tener efectos indirectos en la deuda global. Los precios de la energía son otro factor de incertidumbre, sobre todo tras el terrible atentado en Israel de principios de octubre de 2023.

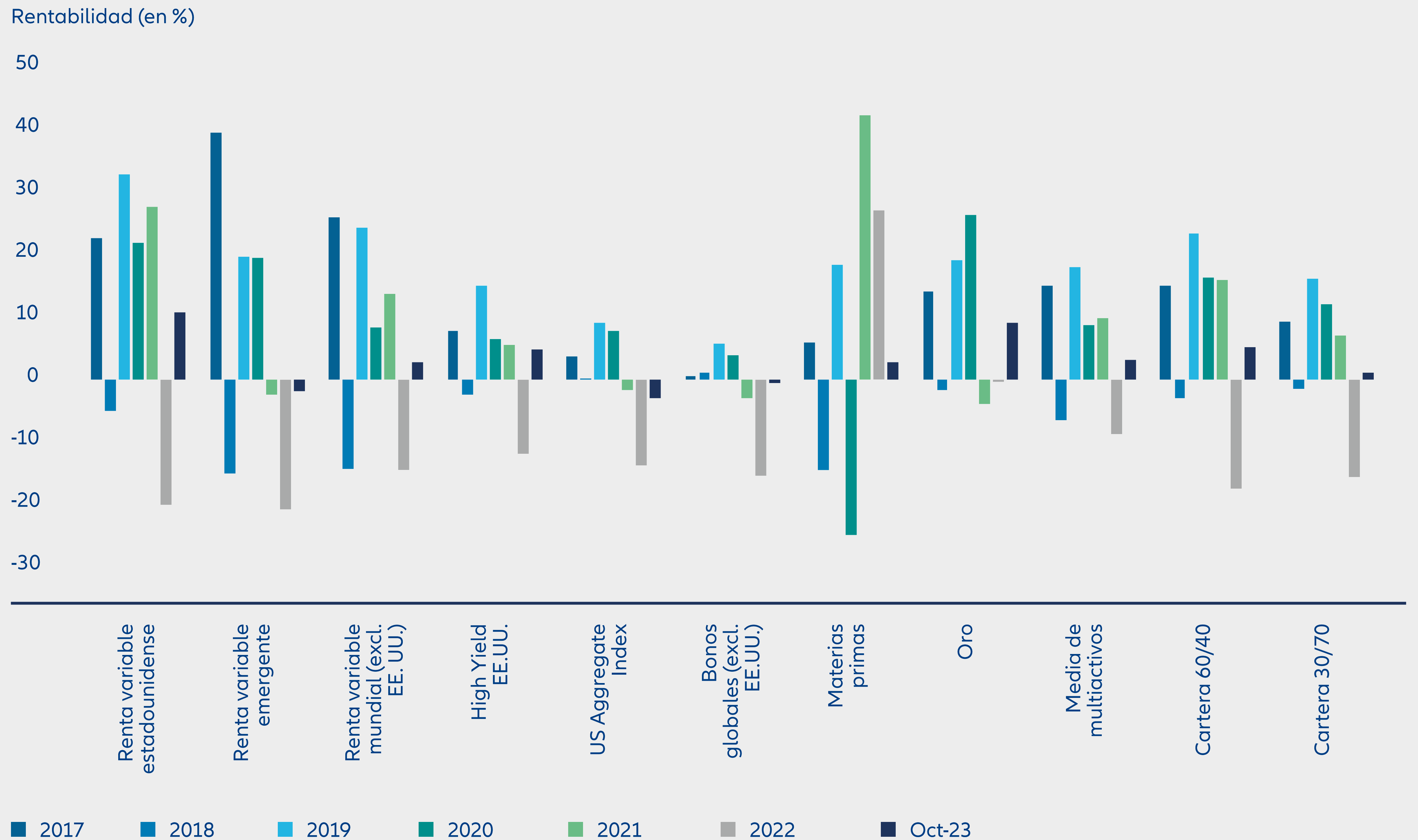

Creemos que las expectativas de crecimiento deben ajustarse a la baja y, por tanto, es probable que los activos de riesgo se enfrenten a más desafíos y a una mayor volatilidad. Por lo general, pensamos que las mejores oportunidades de entrada en renta variable y en títulos de renta fija con un mayor riesgo se dan durante una recesión, y no antes de que se produzca. Además, cualquier posible revalorización de los bonos tendría probablemente repercusiones en la renta variable.

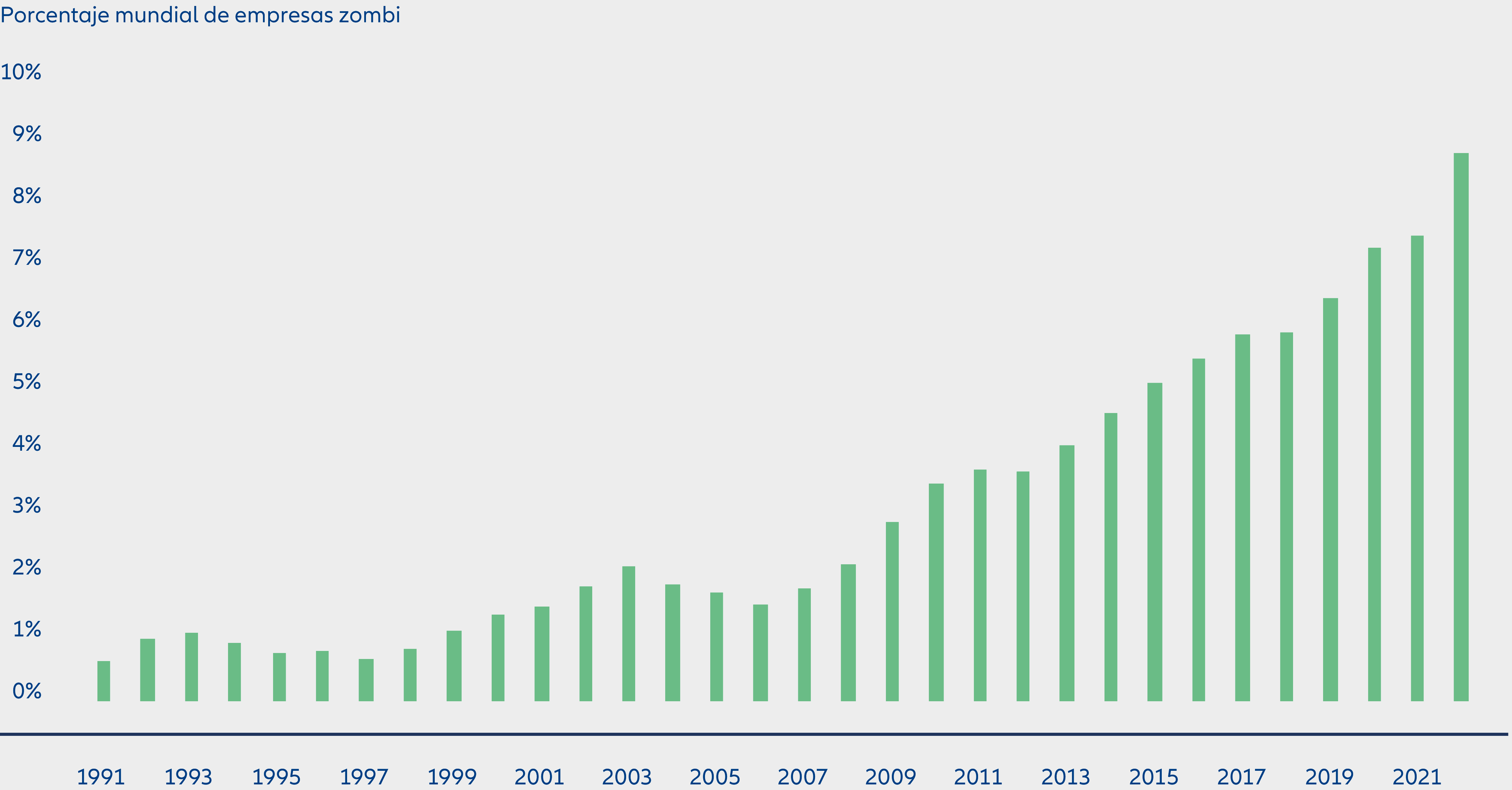

Por último, podemos decir que los dos últimos años se han caracterizado por ser “anómalos” en el sistema financiero: en 2022, el sistema de pensiones de Reino Unido sufrió tensiones, mientras que a principios de 2023 asistimos a la quiebra de varios bancos, sobre todo en EE.UU. Puede que lo peor ya haya pasado, pero no podemos descartar más sobresaltos, como nos recuerdan repetidamente el Consejo de Estabilidad Financiera, el FMI, los bancos centrales y otros organismos. El elevado apalancamiento de la economía mundial y el aumento sostenido de los tipos son una receta para la inestabilidad financiera. Esta vez, puede haber más riesgo en las entidades financieras no bancarias que en los bancos. Teniendo todo esto en cuenta, podría ser una buena idea protegerse contra los riesgos extremos.

Gráfico 1: Los economistas no han logrado anticipar las recesiones en la mayoría de las ocasiones. ¿Y esta vez?

Nota: Probabilidad de recesión basada en la Encuesta de Previsores Profesionales (SPF) del Banco de la Reserva Federal de Filadelfia. El gráfico corresponde a los periodos de expansión/recesión en EE.UU. con la media de la probabilidad de recesión de la encuesta de hace dos trimestres. Fuente: Allianz Global Investors Global Economics & Strategy, Bloomberg (datos a 30 de septiembre de 2023). Los resultados pasados no son un indicador de los resultados futuros

1 Fuente: Encuesta mundial de gestores de fondos de Bank of America, octubre de 2023.

2 Fuente: Consensus Economics, octubre de 2023.